【今日关注】美联储升息将提高现金吸引力 股市或将不再一枝独秀

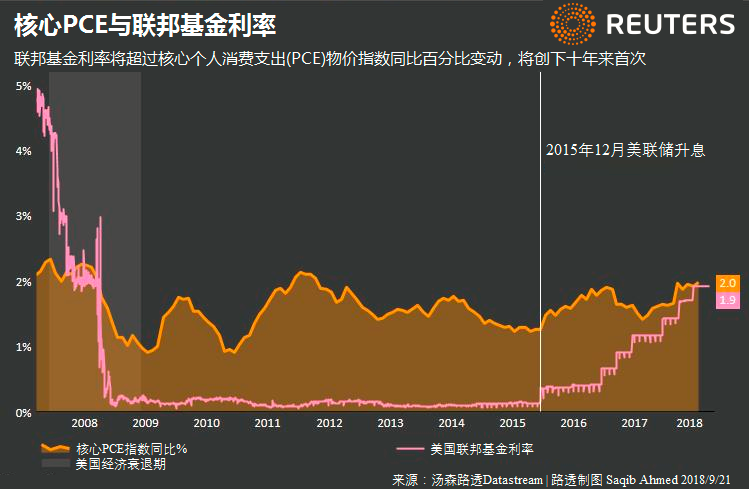

美国联邦储备委员会(美联储/FED)本周预计加息,此举将把现金的吸引力提高至大约十年来的最高水平,并结束股市一枝独秀的时代。

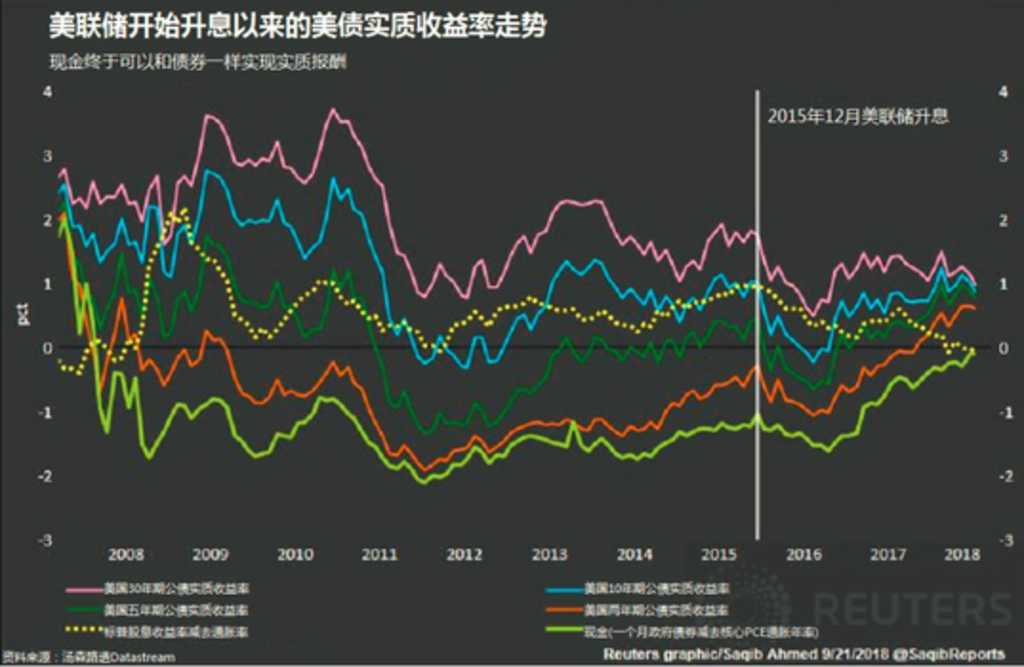

美国股市8月刷新最长牛市持续时间纪录。在这轮牛市行情中,利率如此之低,以至于垃圾债券以外的大多数固定收益资产收益率都低于通胀率和标准普尔500的股息收益率。这促使追求高收益率的投资者涌入股票,只有这种资产能提供真正的回报率,即经通胀调整后的投资回报率。

“过去十年来,市场受到的重大影响之一是,债券作为一种投资选择已基本上乏人问津,”芝加哥Cresset Wealth Advisors的投资总监Jack Ablin表示。

“股票投资和债券投资之间向来存在拉锯战,而自金融危机以来,债券市场却是在一只手臂被绑在身后的情况下进行拉锯战,”他说。

这种情形可能即将改变。

美联储自2015年底停止资产负债表扩张,之后开始升息,从而终止了压低利率的循环。在那之后,债券已经缓慢地恢复到能实现相对于通胀的实质报酬。

随着下周料将出现的利率行动,现金也将加入这场盛宴。诸多货币市场资产应该终能重拾相对于通胀的实质报酬。这将是2008年初以来首次出现货币市场资产实现实质报酬。

Ablin称,“这肯定会给现金一大提振,也让避险心态获得一大提振。”

随着美国较安全资产可获得的实际回报率上升,风险较高资产的吸引力减弱。

“安全资产短缺局面已然结束,我们目前处于安全资产过剩局面,”瑞士信贷分析师Zoltan Pozsar在近期的报告中称。

与此同时,在即将升息之际,股市的预期市盈率为17.2,高于历史平均水平15。在三五年前,这并不是什么不利因素,当时竞争导致实际回报为负,但这一估值现在看起来可能有点偏贵,尤其是在获利增速继今年因减税而大增后可能会放缓的情况下。

根据汤森路透数据,标普500指数成分股公司的获利增长应当在今年达到本周期的峰值,增幅料为23.2%;目前预计2019年获利增幅仅为10.2%。

“只要获利增速跑赢利率升幅,股市就应当没问题。如果获利增速不及利率升幅,那就有问题了,”纽约Bruderman Asset Management首席市场策略师Oliver Pursche称。

路透旗下基金分析公司理柏(Lipper)数据显示,截至9月19日当周,股票共同基金资金外流逾10亿美元,为连续第13周出现资金净流出。与此同时,投资者纷纷将资金注入超短期债务基金,表明期限较短的投资吸引力加大。

理柏数据显示,截至9月19日当周超短期债务基金当周收获6.14亿美元净流入资金,为连续第28周实现净流入。

即使现金越来越有吸引力,但分析师并不认为股票很快就会失宠。

“我认为,围绕经济和未来盈利增长的乐观情绪将盖过收益率比较、也就是债券开始看起来比股票更具吸引力的看法,”法国外贸银行驻波士顿首席市场策略师David Lafferty称。

“我认为随着(债券)收益率变得更具吸引力,而盈利前景变得更加脆弱,投资者将在明年下半年做出真正的选择,”他表示。

【美股专栏】美股标普500指数收低 因芯片股和公用事业股下挫

道琼工业指数.DJI收跌0.26%,至26,492.21点;标准普尔500指数.SPX收低0.13%,至2,915.56点。

纳斯达克指数.IXIC收高0.18%,至8,007.47点。亚马逊(AMZN.O)对纳斯达克指数的提振最大,跳涨2.08%。

在盘后交易中,Nike Inc(NKE.N)下挫2.89%,此前该公司公布季度业绩。

费城半导体指数下跌1.70%,重压标普科技指数,此前券商Raymond James和KeyBanc下调其对一系列芯片制造商的评级。英特尔(INTC.O)跌2.13%,此前Raymond James下调其评级。

【黄金】金价周三早盘小幅下跌,受美元走坚影响,投资者等待美国联邦储备理事会(美联储/FED)两日政策会议的细节。美国期金几无变动报每盎司1,204.6美元。